FXとは外国為替証拠金取引のことです。

FXは為替を使って利益を出す金融商品になります。

しかし、為替といっても「何ソレ?」という方もいらっしゃいますよね?

そこで今回は為替についてわかりやすく説明をします。

円安や円高のメリット・デメリットについても説明しますのでぜひ参考にしてくださいね。

為替とは?

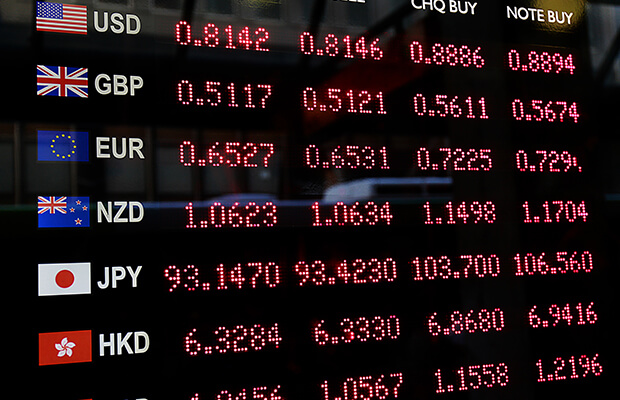

為替とは、広い意味でいうと郵便為替なども入りますが、FXで使う為替は、外国為替です。

他国と貿易などの取引を行う場合、まずは決済通貨を決めないといけません。

決済通貨とは、取引に使う通貨のことをいいます。

自国通貨でない場合には、決済通貨である他国の通貨と交換をしなければなりません。

この通貨の交換を行う際、外国為替が出てくるのです。

例えば、日本円から米ドルに帰る場合1ドルいくらかわからないと米ドルに帰ることができません。

この1ドルいくらに換えることができるかを為替レートといいます。

為替レートは常に変動します。この変動を利用して外貨預金やFXでは利益を得るのです。

よくテレビや新聞インターネットで「為替が円安になった」「為替が円高になった」とやっていると思いますが、では円安や円高にはどのようなメリットデメリットがあるのでしょうか?

円安のメリットは2つ!

円安には、様々なメリットがありますが円安のおもだったメリットは2つです。

- 自動車産業など輸出企業が儲かる

- 外貨預金やFXで利益を出せる

円安のメリットについてわかりやすく説明していきますね。

自動車産業など輸出企業が儲かる

円安になると自動車産業など輸出企業が儲かります。

例えば今まで1ドル100円だったところ、1ドル110円になれば、いままでよりも10円分多くのお金をもらうことができるようになるからです。

日本は自動車産業など輸出企業が中心の国なので円安になると多くの企業に恩恵がもたらされます。

日本経済全体から見ると、円安になった方が良いといえるでしょう。

外貨預金やFXで利益を出せる

円安になると外貨預金やFXで利益を出すことができます。

例えば1ドル100円の時に1万米ドル分購入したとしましょう。

1ドル100円の時に1万米ドルに換えるためには、100円×1万米ドル=100万円必要です。

この1万米ドルを1ドル110円の時に日本円に戻すと一体いくらになるのでしょうか?

110円×1万米ドル= 110万円になるのです。このように外貨預金やFXの場合、為替が円安になると利益を得ることができます。

特に外貨預金を主に利用している個人投資家にとって円安になる事は非常に大きなメリットといえるでしょう。

円安のデメリットは2つ!

様々なメリットがある円安ですが当然ながら円安にもデメリットがあります。円安の主なデメリットは2つです。

- 海外旅行の際の費用が高くなる

- 輸入企業にとってはマイナスになる

円安のデメリットについてわかりやすく説明していきますね。

海外旅行の際の費用が高くなる

皆さん、海外旅行に行った事はありますか?多くの方は、海外旅行をしたことがあると思いますが、海外に行く際日本円から行先の国の通貨に換えますよね?

例えば、アメリカに行く場合、米ドルに換えるる必要があります。

1000ドル米ドルに換えたい場合を例にしてみましょう。

・1ドル100円の時

100円× 1000ドル= 10万円

・1ドル110円の時

110円× 1000ドル= 11万円

となります。このように為替レートが円安になってしまうと、外国通貨に換える際より多くのお金が必要になってしまいます。

海外旅行の際は円安はデメリットといえるでしょう。

輸入企業にとってはマイナスになる

円安は輸入企業にとってもマイナスになります。

例えば1000ドルの商品を仕入れる際、決済通貨が米ドルの場合を例にして見てみましょう。

・1ドル100円の時

100円× 1000ドル= 10万円

・1ドル110円の時

110円× 1000ドル= 11万円

このように海外旅行の時と同じく、円安になってしまうとより多くの日本円を払う必要があります。

このように輸入企業にとっては円安は大きなマイナスとなるといえるでしょう。

円高のメリットは3つ!

円安のメリット・デメリットについてご理解いただけたところで、この章では円高のメリットについて説明をします。

円高にも様々なメリットがありますが主なメリットは3つです。

- 海外旅行の際の費用が安くなる

- FXの場合は、円高でも利益を狙える

- 輸入企業にとってはプラスになる

それぞれの円高のメリットについてわかりやすく説明していきますね。

海外旅行の際の費用が安くなる

先程の円安の時とは逆に、円高になると海外旅行の際の費用は安くなります。

例えば、海外旅行に行く際に1000ドル、日本円から米ドルに換える場合を例にして見てみましょう。

・1ドル110円の時

110円× 1000ドル= 11万円

・1ドル100円の時

100円× 1000ドル= 10万円

このようにより安い日本円で同じ額の米ドルに換えることができます。海外旅行に行く際は円高の方が有利であることがわかりますね。

FXの場合は、円高でも利益を狙える

FXの場合、円高でも利益を狙うことができます。

外貨預金の場合は円高になると損失が出てしまうことになりますがFXの場合、買いからのエントリーだけではなく売りからのエントリーをすることが可能です。

ちょっと難しくなりましたが要は売りからエントリーすれば円高になった時、利益が出るということです。

円高になっても利益を出すことができるという事は大きなメリットですね。

輸入企業にとってはプラスになる

先程の、海外旅行の時と同様に円高は輸入企業にとってもプラスになります。

例えば1000ドルの商品を仕入れる際、決済通貨が米ドルの場合を例にして見てみましょう。

・1ドル110円の時

110円× 1000ドル= 11万円

・1ドル100円の時

100円× 1000ドル= 10万円

このように、同じ商品を安い値段で仕入れることができますので輸入企業にとって円高は追い風ですね。

円高のデメリットは2つ!

円高のメリットについてご理解いただけたでしょうか?では円高のデメリットについても説明しますね。円高の主なデメリットは2つです。

- 自動車産業など輸出企業に悪影響がでる

- 外貨預金でマイナスになる

それぞれの円高のデメリットについてわかりやすく説明をしますね。

自動車産業など輸出企業に悪影響がでる

円安の場合は自動車産業など輸出企業にとって風ですが、円高の場合は逆に向かい風になります。

日本経済の中心は今もやはり自動車産業など輸出企業ですので円高になってしまうと日本経済全体が落ち込んでしまいます。

最近は、多くの企業で円高に対する耐性ができていますが、それでも輸出企業にとって円高のメリットはあまりありません。

輸出企業が大きな利益を出すためには円安になることが非常に重要であるといえるでしょう。

外貨預金でマイナスになる

円高になってしまうと、外貨預金の場合損失が出ることになります。

FXの場合は売りからエントリーすることができますので円高になっても利益を確保することができますが、外貨預金は買いからでしか購入することができません。

外貨預金の場合、円高は大きなデメリットになりますので注意するようにしてくださいね。

円高は円安よりも進行スピードが早いのでFXトレーダーにとっては利益が出しやすい!

先ほど、FXの場合円高になっても利益を出すことができると説明をしました。

この円高でも利益を出せるという事はFXの大きなメリットです。

なぜなら、一般的に円高のスピードは円安のスピードの約4倍といわれているからです。

屋さんも記憶にありませんか? 2008年に起きたリーマンショックや2020年に起きたコロナショックなど急速に円高に進んだことを。

問えばコロナショックの場合、米ドルは100円台後半から101円まで急速に下落しました。

豪ドルも75円前後から59円まで急速に下落をしています。

外貨預金の場合、このような事態になってしまうと大きな損失になってしまいますが、FXの場合売りからエントリーすることで莫大な利益を手にすることができるのです。

円高になっても大きな利益を出すことができる事は、FXの大きなメリットといえるでしょう。

円高局面の際の、FXの注意点はスワップポイント!

しかし、FXでも円高局面の際注意する必要があるポイントがあります。

それはズバリスワップポイントです。クロス円の取引の場合、ほとんどのケースで売りからエントリーするとマイナスのスワップポイントが発生します。

長期間、売りのポジションを持っているとスワップポイントのマイナスがきつくなってきますので注意するようにしてくださいね。

まとめ

今回は、為替について説明をしました。為替の仕組みや円安円高のメリット・メリットについてしっかり理解していないとFXで利益を上げることができません。

為替について理解する事は、FXで利益を出すための第一歩といえるでしょう。

この記事でぜひ為替についてしっかり理解していただければ幸いです。